不動産エコノミスト 吉崎 誠二(よしざき せいじ)

㈱船井総合研究所上席コンサルタント、Real Estate ビジネスチーム責任者、基礎研究チーム責任者、(株)ディーサイン取締役 不動産研究所所長を経て現職。不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーションなどを行うかたわら、全国新聞社、地方新聞社をはじめ主要メディアでの招聘講演は毎年年間30本を超える。 http://yoshizakiseiji.com

【第23回】マイナス金利解除でマンション投資市況に変化はあるのか?

2024年3月

日銀は3月18-19日に行われた金融政策決定会合で、マイナス金利政策解除することを決めました。これによりマンション投資市況はどう変わるのでしょう。

金融緩和政策解除の内容

今回の決定で決まった主な内容は、以下のとおりです。

現在マイナス0.1%だった政策金利を0.1%に引き上げる

(実際は、ここでの金利の扱いを無担保コール翌日物レートにして0~0.1%に誘導)

長短期金利操作=イールドカーブコントロール(YCC)を止める

→ただし、長期国債の買い入れは継続

ETFとJREITの買い入れを終了する

→どのように売却等するかは、明確にせず。

以上の3点が決まりました。

これまで日銀は、2%の物価上昇(インフレ)が持続的に、安定的に達成できそうならば、マイナス金利政策を含む現在の金融緩和策の修正を行うと明言してきました。2022年以降、2%以上のインフレが続いていましたが、「この先も」どうかの見極めを行っていたようです。また支払賃金÷インフレ率で算出する、実質賃金がマイナスで推移していたこともあり、慎重に時期を見定めていたと思われます。

そして、「安定的・持続的にインフレ率2%見通し」と判断したことに加えて、2024年の春闘では5%程度の賃上げが行われたことで、「大規模緩和の役割は終えた」という判断のようです。

これにより、日本では2016年2月から導入されたマイナス金利(民間銀行が中央銀行に預ける当座預金の金利をマイナスとする)政策は、終了となります。異常時とも言えるような金融政策であったマイナス金利から、普通の金融政策へ転換したということになります。

しかし、アメリカの政策金利が5.5%(3月分)、ユーロが4.5%(同)と比較すれば、修正後に0.1%となりますが、ほぼ金利は無いに等しい状況は続くことになります。

また、イールドカーブコントロールについては、2022年年末から上限金利を徐々に上げており、超短期金利操作の撤廃を決めましたが、長期国債の買い入れは続けるということで、事実上大きな変化はありませんでした。

金利上昇でも円安・株高続く

2024年年始以降、「市場と対話して反応を見る」ために、金融緩和政策決定会合に出席する政策委員会のメンバーによる、マイナス金利解除を匂わすコメントが出ており、それを株式市場・国債市場では、概ね受け入れるスタンスでした。

そのため、修正発表後の反応は、すでに織り込み済みといえるものでした。また、政策金利の上昇が僅かであった事、長期国債の買い入れを続ける事などから、逆に「一定の緩和策は続ける」というスタンスが明確となり、株式市場は上昇しました。

とくに、借り入れが多くなりがちで金利上昇すれば不安視されていた不動産関連ビジネスにおいて、不動産株やJREIT投資口価格は「大きな影響はない」との安堵の思惑から、決定後は、大きく値上がりしました。

また、為替相場は多少円高に振れると見られていましたが、19日午後以降も円安傾向が続き21日のドル円相場は1ドル=151円程度で推移しています。これは、マイナス圏からプラス圏(0.1%)に上昇したものの、日米の金利差は依然5%以上あり、FRBは3月の会合でも金利を下げず維持を決めたことが影響しています。為替相場では、マイナス金利解除は、「誤差の範囲」とみているようです。

普通預金金利は20倍に!それでも0.02%

19日の金融政策変更発表後に、メガバンクを含め多くの銀行が普通預金金利を上げることを表明しました。例えば三井住友銀行や三菱UFJ銀行では、19日に17年ぶりに普通預金金利を上げました。それまでの0.001%から20倍の預金金利引き上げですが、それでも金利は0.02%と「ほぼないに等しい」金利です。

一方で、後述しますが住宅ローン金利や企業の借入金利は上昇の可能性が多少あります。

異次元から通常の金融緩和へ

本来、中央銀行による利上げは、「金利を上げる」ことで、「需要を抑える」ように誘導し、「物価の安定を図る」という政策です。

しかし、今回の政策変更は、「物価上昇率が安定的に2%を超える傾向が見える」と判断し、17年ぶりの利上げを行ったことで大きな変更といえます。しかし、現状の物価上昇は「需要を抑える」レベルではないことは、GDPギャップの数字をみても需要超過ではなく、支出増加が物価上昇につながっている状況とは言えません。

そのため、政策変更の実態をみれば、金利上昇はわずかであり、依然超低金利状態が続き「異次元の金融緩和」を「通常レベルの金融緩和」に変更したというものと言えるでしょう。

市場では、夏や秋にもう一段の金利上昇を予測(期待)する声が聞こえますが、現状のインフレ率の推移を見ていると、コアCPIはこのところ連続して伸びが低下しています。そのため、仮に年内にもう一度金利上昇があったとしても、ごくわずかな上昇となるでしょう。

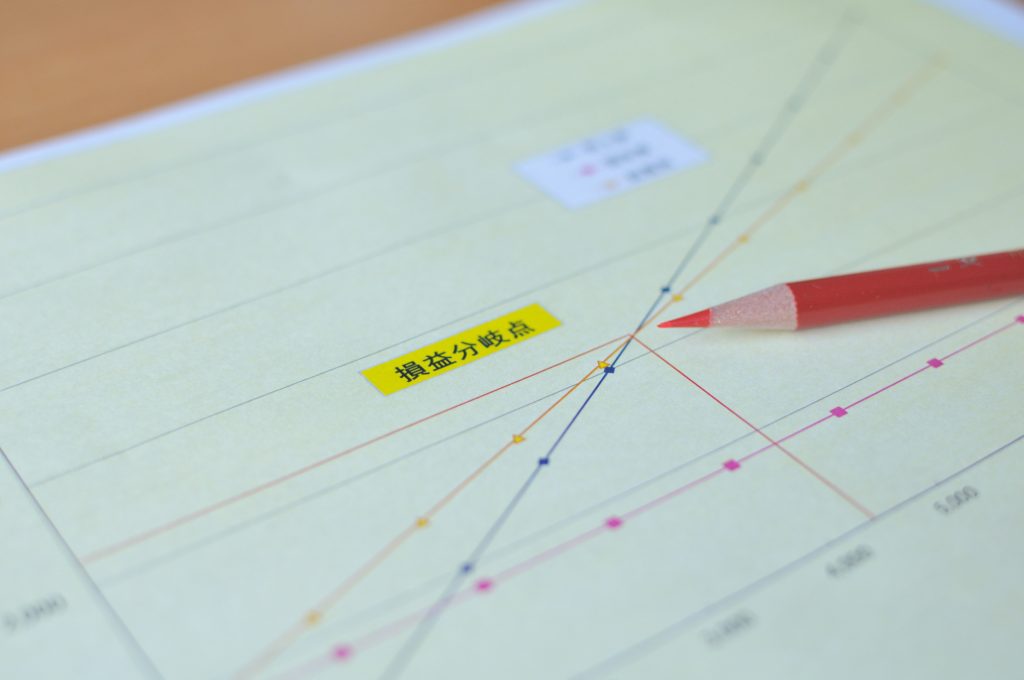

賃料の上昇可能性がいっそう高まる

今回の政策変更に際して、「2%以上の安定した物価上昇見通し」が見えてきた後に、日銀が最後まで数字に注目していたとされるのが、賃金の動向です。冒頭でお伝えしたように、春闘では賃金上昇率(ベアと定期昇給合計)が5%を超え、中小企業においても4%を超えるような状況です。

物価上昇と賃金上昇が顕著となれば、少し遅れて家賃をはじめ不動産賃料上昇の可能性が高まります。「家賃は物価上昇に送れて上昇する」ことはよく知られたことです。また、賃金が上がれば、家賃に回すお金が増え、家賃上昇に耐えうる状況となり、不動産投資において好循環が生まれます。

マンション投資はどうなる?

政策金利上昇は、短期プライムレート上昇につながり、ローン金利における変動金利上昇可能性があります。ただ、今回の金利上昇は、僅かなものでした。また、YCC撤廃に伴い、仮に長期国債金利が上がれば、固定金利が上昇します。ただ、こちらは過度に上昇すれば、その利払いが増え日本政府は大きな痛手となり、そのため日銀が買い入れを行うことを明言していますので、これまでの実態状況と大きな変化はないでしょう。

その一方で、すでに家賃上昇傾向は顕著になってきていますが、かなりの確率でもう一段の上昇可能性があるものと思われます。このように考えれば、今回のマイナス金利解除は、マンション投資にはネガティブ要因にはならないものと思われます。

最新のコラム

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

ファイナンシャルプランナー

大竹 のり子(おおたけ のりこ)

国際認定テクニカルアナリスト

横山 利香(よこやま りか)

-

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

-

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

-

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

-

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

-

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

-

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

-

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

-

<第8回>世界的なインフレの到来に不動産で備えるということ

<第8回>世界的なインフレの到来に不動産で備えるということ

-

<第9回>米国のインフレがJ-REIT市場に与える影響

<第9回>米国のインフレがJ-REIT市場に与える影響

-

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

-

<第11回>金利上昇時の不動産投資をどう考えるか

<第11回>金利上昇時の不動産投資をどう考えるか

-

<第12回>不動産価格上昇時でも成功する不動産投資

<第12回>不動産価格上昇時でも成功する不動産投資

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

-

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

-

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

-

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

-

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

-

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

-

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

-

<第7回>データで見る「Withコロナ期」の不動産市況

<第7回>データで見る「Withコロナ期」の不動産市況

-

<第8回>2021年マンション投資を中心とした不動産市況予測

<第8回>2021年マンション投資を中心とした不動産市況予測

-

<第9回>東京の賃貸住宅需要を支える興味深いデータ

<第9回>東京の賃貸住宅需要を支える興味深いデータ

-

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

-

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

-

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

-

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

-

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

-

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

-

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

-

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

-

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

-

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

-

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

-

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

-

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

-

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

-

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

相続実務士

曽根恵子(そねけいこ)

-

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

-

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

-

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

-

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

-

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

-

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

-

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

-

<第8回>数よりも質。収益があがる不動産が財産となる

<第8回>数よりも質。収益があがる不動産が財産となる

-

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

-

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

-

<第11回>不動産を購入して、贈与すれば節税が加速する!

<第11回>不動産を購入して、贈与すれば節税が加速する!

-

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

ファイナンシャルプランナー

山口京子(やまぐちきょうこ)

住宅コンサルタント

野中清志(のなかきよし)