相続実務士 曽根 恵子(そね けいこ)

【相続実務士】の創始者として1万4,500件の相続相談に対処。(株)夢相続を運営し、感情面、経済面に配慮した”オーダーメード相続”を提案。”相続プラン”によって「家族の絆が深まる相続の実現」をサポートしている。出版書籍53冊、累計39万部出版、TV・ラジオ111回出演、新聞・雑誌取材協力425回、セミナー講師実績500回。(2019年5月時点) https://www.yume-souzoku.co.jp

財産を減らしてできる節税対策

財産が少なくなれば、当然相続税も減らせます。生前にできる相続税の節税対策として、財産を減らしておけば確実な節税になります。ただ、“財産を減らす”といっても、本当に財産がなくなってしまうのではなく、子供や孫に財産を先渡しするという意味で“財産を減らす”のです。つまり、生前に「贈与」をすれば、相続まで待たずに財産を先渡しでき、“財産を減らす”ことができ、結果的に節税にもなります。

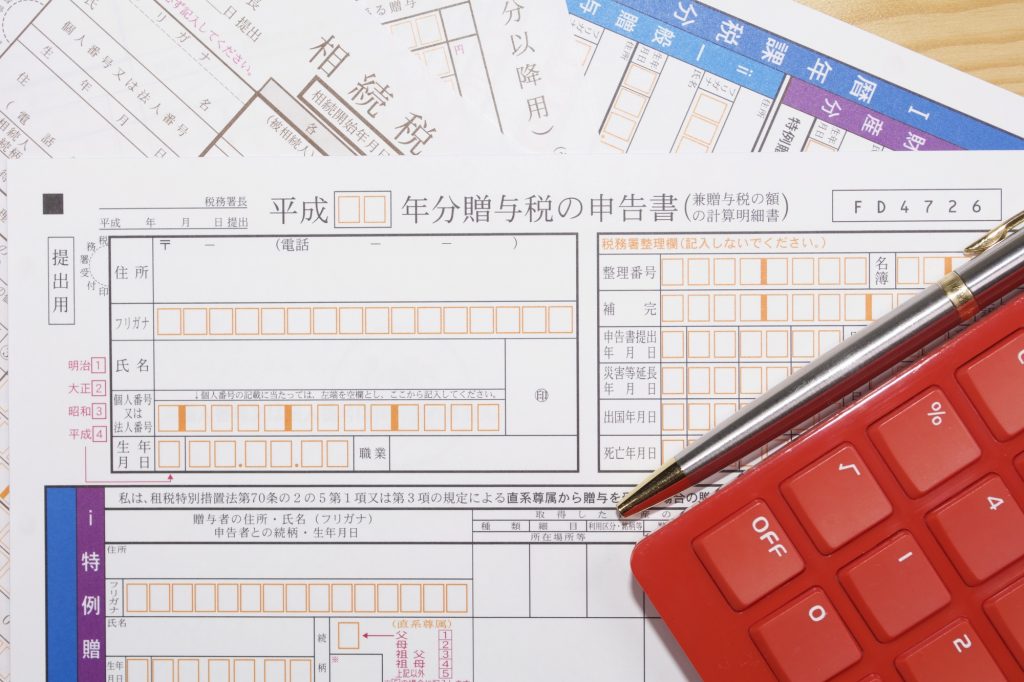

通常の贈与には贈与税がかかりますが、贈与税がかからない特例がいくつもあるので、税金の負担をせずに財産を前渡しすることができます。

現金は貯めておくより贈与しよう

多くの方は子供や孫に財産として現金を残すため、自分たちは節約してでも、何千万円も、中には億単位で銀行に貯めておられ、「相続税がかかっても現金があるから払えるので安心だ」と言われます。

ところが、今や預貯金は、かつてないほどの低金利となり増える財産ではなくなりました。そして、金融機関に預けてある残高がそのまま財産評価となり、節税できないため、貯めてきた預金にそのまま相続税が課税されて、相続になったとたんに減ってしまいます。

生前に適した方法で現金を贈与すると確実な節税効果もあり、子供や孫が必要な時期にお金を活かすことができるので、お互いのメリットになるでしょう。

不動産で贈与すると節税効果は高い

贈与を活用するとき、現金贈与は確実な節税効果があるということがわかりますが、不動産を贈与する方法を取れば、現金以上に節税効果は高まります。

現金は贈与する金額に対して贈与税が課税されますが、不動産の評価は時価よりも低い評価方法となります。従って、現金を贈与よりも不動産で贈与するとより多くの価値ある財産を渡せることになります。

なぜかというと、土地の評価は時価(公示価格、売買されている価格)を100%とすると、贈与や相続の評価となる路線価は時価の80%程度とされており、さらに賃貸していると借地権、借家権を考慮すると土地と建物の評価が時価の半分から30%程度に下がるのです。

こうした評価の違いを利用すると、不動産を贈与することで2倍から3倍の価値がある財産を渡すことができます。ただ銀行に預けて現金を残すのではなく、賃貸不動産を購入して評価を下げて贈与する方法もあるのです。

【事例】預金でワンルームマンション2戸購入、所有アパートを売却してワンルームマンション1戸購入したOさんの相続税の節税

Oさんの夫は80代で、自宅とアパートを所有しています。Oさんもまもなく80歳になり、子供は娘ひとりなので、相続税が気になりはじめました。そこで、夫の財産について相続税の試算をしてもらったところ、1000万円以上の相続税がかかることが判明しました。

配偶者の税額軽減を適用すれば、Oさんが相続する場合は相続税の納税は不要な範囲の財産ですが、Oさんにも預金があります。子供は娘がひとりで、基礎控除が少なくなるため、配偶者の特例を活かすことが相続税の負担増にもなりかねません。

この機会に、どちらに相続が発生した場合でも、相続税の不安がないように対策をしておきたいと思い立ちました。また、娘には2人の孫がいて、これからまだまだ学費などの教育費がかかりますが、娘婿が転職したこともあり、収入が多くないということも聞いているため、早めに財産を活用できるようにしてやりたいとも考えました。

まずは、夫の相続対策として、預金を解約して5200万円でワンルームマンションを2戸購入しました。これにより、相続税は約半分程度に減額できましたので、小規模宅地等の特例を使ってさらに負担を減らすことができます。

夫が所有しているアパートは、築年数が経っているため修繕費がかかることが不安材料になります。そこで、この機会に新しい賃貸住宅にするために、アパートを2200万円で売却しました。そして、諸費用などを差し引いた2000万円で別の立地にワンルームマンションを購入して、その後、娘に贈与しました。相続時精算課税制度を利用することで贈与税の負担はありません。

そうすることで娘にはローンのない不動産から家賃収入が入るようになり、生活に余裕が生まれました。残る2つのマンションもいずれ時期を見て、孫に贈与をする予定です。また、残る現金で生命保険の2人分の非課税枠1000万円分の契約もして、節税効果を高めました。

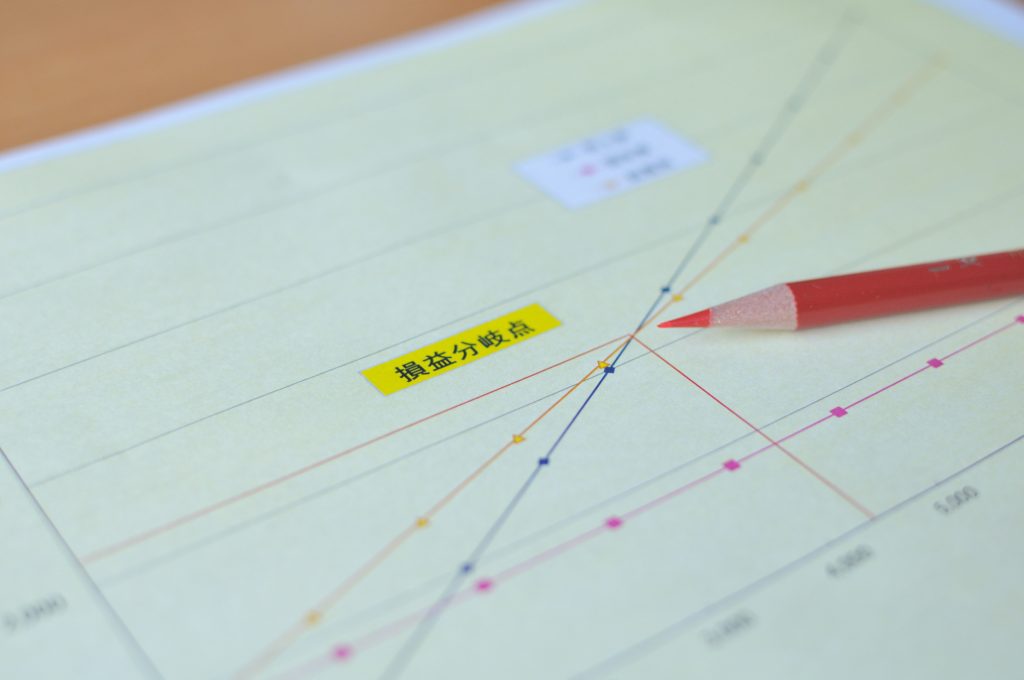

【対策前】財産評価1億3100万円・相続税1380万円

| ・財産の内訳 | 自宅 土地、建物 | 3900万円(200㎡)土地3500万円 |

|---|---|---|

| アパート土地、建物 | 2200万円(130㎡) | |

| 預貯金 | 7000万円 | |

| 計 | 1億3100万円 | |

| ・基礎控除(相続人2人) | 4200万円 | |

| ・課税財産 | 8900万円 | |

| ・相続税 | 1380万円 |

【対策後】相続財産4660万円・相続税46万円

| ・財産の内訳 | 自宅 土地、建物 | 3900万円(200㎡) |

|---|---|---|

| アパート土地、建物 | −2200万円(130㎡)※売却 | |

| ①購入マンション1 | 1560万円(5200万円の30%) | |

| ②購入マンション2 | 600万円※相続時精算課税贈与(2000万円の30% 200万円は諸経費で消費) | |

| 生命保険 | △1000万円(非課税1000万円) | |

| 預貯金 | 800万円 (7000−5200−1000) | |

| 計 | 4660万円 | |

| ・基礎控除(相続人2人) | 4200万円 | |

| ・課税財産 | 460万円 | |

| ・相続税 | 46万円 |

※小規模宅地等特例を使えば0万円 自宅土地80%△2800万円

【節税額】1334万円 ※小規模宅地等特例を使えば1380万円

最新のコラム

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

ファイナンシャルプランナー

大竹 のり子(おおたけ のりこ)

国際認定テクニカルアナリスト

横山 利香(よこやま りか)

-

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

-

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

-

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

-

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

-

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

-

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

-

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

-

<第8回>世界的なインフレの到来に不動産で備えるということ

<第8回>世界的なインフレの到来に不動産で備えるということ

-

<第9回>米国のインフレがJ-REIT市場に与える影響

<第9回>米国のインフレがJ-REIT市場に与える影響

-

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

-

<第11回>金利上昇時の不動産投資をどう考えるか

<第11回>金利上昇時の不動産投資をどう考えるか

-

<第12回>不動産価格上昇時でも成功する不動産投資

<第12回>不動産価格上昇時でも成功する不動産投資

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

-

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

-

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

-

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

-

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

-

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

-

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

-

<第7回>データで見る「Withコロナ期」の不動産市況

<第7回>データで見る「Withコロナ期」の不動産市況

-

<第8回>2021年マンション投資を中心とした不動産市況予測

<第8回>2021年マンション投資を中心とした不動産市況予測

-

<第9回>東京の賃貸住宅需要を支える興味深いデータ

<第9回>東京の賃貸住宅需要を支える興味深いデータ

-

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

-

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

-

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

-

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

-

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

-

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

-

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

-

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

-

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

-

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

-

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

-

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

-

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

-

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

-

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

相続実務士

曽根恵子(そねけいこ)

-

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

-

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

-

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

-

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

-

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

-

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

-

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

-

<第8回>数よりも質。収益があがる不動産が財産となる

<第8回>数よりも質。収益があがる不動産が財産となる

-

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

-

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

-

<第11回>不動産を購入して、贈与すれば節税が加速する!

<第11回>不動産を購入して、贈与すれば節税が加速する!

-

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

ファイナンシャルプランナー

山口京子(やまぐちきょうこ)

住宅コンサルタント

野中清志(のなかきよし)